こんにちは!るーです。

最近しきりに老後資金を自分で作ろうというメッセージが流れている気がします。

どんどん健康寿命が延びて定年後の人生が長くなる一方、高齢者の割合が高くなり年金制度が将来どの程度機能しているかなんとも言えない状況ですからね。

私もできることなら自分でお金を増やせればと思い日々資産運用について勉強中です。

さて、そんな資産運用について検討する際に、真っ先に候補となるのはつみたてNISAではないでしょうか?

なぜなら税金がかからないからですね。

この記事ではそんなつみたてNISAについてかいつまんで記載したあとに、つみたてNISA対象投資信託の種類と手数料についてまとめてみました。

つみたてNISAとは

つみたてNISAは金融庁が創設した長期のつみたて・分散投資を通じた資産形成を後押しする制度です。

毎年40万円まで投資できて、最長20年間利益が非課税となります。

ちなみに20年たった後は税金のかからないつみたてNISA口座から課税口座に自動で移りますが、20年の運用で増えた利益分については課税されません。

例えば40万円が20年で50万円になったとして、その時点で売却せず課税口座に移ったとしたら、

50万円で同じ商品を買ったのと同じ状態からのスタートになります。

なので無理に20年以内で売却する必要はありません。

注意点

主な注意点は3つです。

1つめは、つみたてNISA口座は1人1口座のみ開設できることです。

また一般NISA口座とつみたてNISA口座は同時に開設できません。

一般NISAについては詳細は割愛しますが、投資信託だけでなく株なども非課税で運用できる口座です。

2つめは、非課税投資枠の未使用分があっても翌年以降に繰り越すことはできないことです。金銭的に余裕があれば未使用分が出ないように1年間の中で分散して購入するのが良いでしょう。

3つめは、つみたてNISA口座内の商品を売っても非課税投資枠が増えるわけではないということです。

1年間の購入可能額が最大40万円なのです。

通常の株取引のようにAの株を売ってBの株を買う、みたいなことは現実的でないということですね。

つみたてNISA対象商品について

つみたてNISA対象商品は、長期の積立・分散投資に適している投資信託を金融庁が選定しています。

具体的には、販売手数料がなく、運用手数料が安く、20年以上の運用期間が設定された商品を選んでいます。

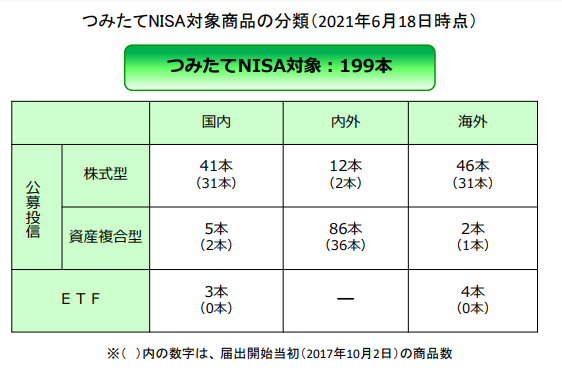

つみたてNISA対象商品の分類については次の図のとおりです。

上図は金融庁のホームページに掲載されている図です。

この図のとおり、ETFを投資信託に含むとすると、つみたてNISA対象商品は大きく分けて次の6つの区分に分かれます。

①国内株式型

②内外株式型

③海外株式型

④国内資産複合型

⑤内外資産複合

⑥海外資産複合型

順に説明していきます。

①国内株式型

国内株式型は日本の株のみで構成された投資信託です。

国内株式型の中でもパッシブファンドとアクティブファンドに分かれていて、パッシブファンドは大きく3つのベンチマークに連動した投資信託を購入できます。

パッシブファンドとアクティブファンドについてはこちらの記事をご覧下さい。

パッシブファンドがベンチマークとしている指数は「TOPIX」「日経平均株価」「JPX日経インデックス400」の3つです。

「TOPIX」は東証1部上場全銘柄を対象に算出している株価指数で、

「日経平均株価」は東証1部上場企業から選ばれた225社の平均株価、

「JPX日経インデックス400」は、東証に上場する全銘柄から資本の効率活用や株主を意識した経営等、様々な基準で判定し選ばれた投資家にとって魅力ある会社400社で構成された指数です。

国内株式型では、これらのベンチマークに連動したパッシブファンドとベンチマーク以上の成果を目指すアクティブファンドを購入することができます。

②内外株式型

内外株式型は国内株式と海外株式を混ぜ合わせた投資信託です。

先に説明した国内株式型と、これから説明する海外株式型を複合した投資信託を購入できます。

③海外株式型

海外株式型は大きくわけて、全世界型、米国株型、先進国型、新興国型の4つのパッシブファンドとアクティブファンドにわけることができます。

一般的に先進国の方が手数料が安く、新興国の方が手数料が高い傾向にあります。

なお、全世界型ファンドでも先進国型ファンドでも組入れ比率が一番高いのは米国株です。

米国への投資比率を下げたければ新興国型ファンドや国内株式型を購入すると良いでしょう。

④国内資産複合型⑤内外資産複合⑥海外資産複合型

これらは株式だけでなく、債券や不動産、その他の資産(金など)を組み入れた投資信託です。

投資対象を株式以外に広げることでリスクの低減を図っています。

一般的に投資対象を分散すればするほど、リスクは減りますが、リターンも減ります。

長期目線に立って、自分のストーリーにあった商品を購入する必要があります。

最安手数料の投資信託(2021年9月17日時点)

参考までに投資対象ごとに最安手数料(信託報酬とします)の投資信託を上げます。

同じベンチマークや似たようなベンチマークを投資対象としている投資信託なら、手数料が安い方が良いので参考にしてください。

国内株式型

TOPIX連動型

ダイワ上場投信 信託報酬0.12%

こちらはETFです。厳密な投資信託とはことなりますが、断トツで手数料が安いです。

日経平均連動型

ニッセイ日経平均インデックスファンド

eMAXIS Slim国内株式(日経平均)

iFree 日経225インデックス

この3つが信託報酬0.154%です。

米国株式型

SBI・V・S&P500インデックスファンド

SBI・V・全米株式インデックスファンド

上がアメリカの優秀な企業を500社集めたS&Pをベンチマークにした投資信託、下が全アメリカの株式の指数をベンチマークとした投資信託です。

どちらも信託報酬0.0638%です。

先進国株式型

SBI・先進国株式インデックスファンド 信託報酬0.0682%

新興国株式型

SBI・新興国株式インデックスファンド 信託報酬0.066%

資産複合型

JP4資産均等バランス 信託報酬0.10725%

こちらの投資信託は日本と海外の株式&債権をそれぞれ25%ずつ購入するファンドです。

複合型は組入れ資産や資産配分によって手数料が違うのは仕方のない部分ですので、自分の好みの複合型で納得の手数料であれば、投資対象になるかと思います。

まとめ

つみたてNISAについて記載しました。

つみたてNISAは20年間非課税期間のある、とてもお得な資産運用の方法です。

何からはじめよう?と思った方はまず、つみたてNISAがおススメです。

100円から購入できるのと、資産の分散が効いているので大きなリスクを負うことなく資産運用を始められます。

この記事が役に立てば幸いです。

それではっ!

コメント